4월 화장품 온라인쇼핑 거래액은 1조 323억원(+7.5%)으로 2개월 연속 증가세를 보였다. 기저효과 외에 코로나19 이전인 ’19년 4월(9617억원) 거래액을 넘어섬에 따라 본격적인 수요 회복 기대감을 높였다. 화장품의 모바일쇼핑 거래액도 5290억원(+44.8%)으로 두 자릿수 성장했다. 이는 전체 상품군 중에서 4위에 해당하는 높은 증가율이다.(문화 및 레저서비스 171.2%, 음식서비스 62.1%, 여행 및 교통서비스 51.5%) 즉 코로나19 영향으로 외출 자제, 비대면 소비에서 상대적으로 타격을 입었던 상품군이 반등으로 돌아서며 큰 폭 상승했음을 보여준다. 특히 화장품의 모바일쇼핑 거래액은 ‘20년 3월부터 12개월 연속 감소세에서 지난 3월 15.2% 플러스로 돌아서며 내수 침체 탈출을 알렸다. 이에 따라 온라인쇼핑 거래액 중 모바일쇼핑 거래액 비중이 화장품의 경우 13.1%p 상승했다.[38.1%(‘20. 4월)→51.2%(’21. 4월)] 3월(50.3%)에 비해서도 0.9%p 증가하는 등 완만한 증가세다. 향후 코로나19 이전 60.2%(‘19. 4월)까지 반등해야 코로나 이전 수준 소비 회복단계에 들어서리라는 분석이다. 기업들의 1분기

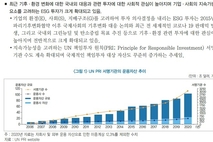

기후, 환경 변화에 대한 관심이 높아지면서 기업의 환경(Environment)·사회(Social)·지배구조(Governance) 경영이 화두가 되고 있다. 최근 LG생활건강, 아모레퍼시픽, 한국콜마 등이 잇달아 윤리경영, 친환경 행보를 선언하고 관련 요인(factor)을 점검, 해결책을 내놓는 것도 ESG 대응이 지속가능한 경영이자 ‘생존’의 문제이기 때문이다. ESG경영 열풍이 부는 이유는 △팬데믹 기간 높아진 환경 인식 △트럼프 反환경정책에 맞선 유럽의 주도 △바이든 행정부 출범 △블랙락 등 선두금융회사들의 ESG 정책 드라이브 등에 따라 관심이 높아졌기 때문이다. ESG 경영을 위해서는 외부에선 요구하는 수백까지의 요인(factor)을 점검해야 하는 현실적 어려움이 상당하다. 이와 관련 국제금융센터는 ESG 경영에서 고려해야 할 핵심 포인트로 7가지를 제시했다. 먼저 투자자(Capital)들은 자본조달 시 ESG 기준을 강화하고 나섬에 따라 기업들도 이에 맞춰야 하는 부담을 안게 됐다. 2020년 글로벌 자산운용사가 ESG 기준으로 운용하는 자산은 45조달러로 절반 규모다. 그런데 2030년에는 95%까지 끌어올릴 계획이어서, 투자 시 ESG 기준 적용

1분기 화장품 오프라인 소매판매에 온기가 전해지고 있다. 아직 화장품 경기는 바닥을 다지는 모습이지만 전반적인 소비 회복세에 기대어 2분기에 막차를 탈 수 있을지 기대된다. 대한상의에 따르면 “사회적 거리두기로 온·오프라인의 모든 채널에서 매출 급락세를 보였던 외출 관련 품목인 화장품은 계절 요인과 백신 접종 기대감 등 영향으로 2월 들어 플러스로 전환”한 것으로 나타났다. 화장품의 오프라인 소매판매는 전년 동월 대비 –20%(1월)→14.3%(3월)로 플러스 전환했다. 다만 같은 외출 관련 품목인 ▲의복 –17%(1월)→47.8%(3월) ▲신발·가방 –27.8%(1월)→36.8%(3월)에 비해선 증가율이 상대적으로 낮아 아쉬움을 남겼다. 이로써 1분기 화장품 오프라인 판매액은 –3.2%로 집계돼 여전히 부진을 벗어나지 못했다. 아울러 1분기 화장품 온라인쇼핑 거래액도 –3.8%을 기록, 상승 반전에 실패했다. 다만 3월 플러스 전환이 기대감을 준다. [ -3.8%(1월) → -13.8%(2월) → 7%(3월)] 이번 조사는 통계청과 산업통상자원부, 한국은행의 소매유통 통계수치를 기반으로 작성됐다. 보고서는 “미국은 대규모 경기부양에 따른 재난지원금 추가 지