아모레퍼시픽의 정통 더마 브랜드 에스트라(AESTURA)가 현지 주요 이커머스 플랫폼을 중심으로 중국 시장에 공식 진출한다. 이번 진출은 중국 소비자의 온라인 쇼핑 구매 선호 성향에 맞춰 티몰, 도우인, 징둥, VIP숍 등 주요 온라인 플랫폼에 브랜드 공식몰을 순차적으로 오픈하며 본격적인 중국 시장 공략에 나설 계획이다. 중국에서는 아토베리어365 크림을 비롯해 앰플, 로션, 세럼 등 아토베리어365 라인 전 제품을 선보인다. 특히 캡슐크림으로 알려진 아토베리어365 크림은 7초에 1개씩 팔리며, 누적 판매 700만 개 돌파 등 에스트라 대표 스테디셀러다. 에스트라 관계자는 "온라인 중심의 전략적 진출을 통해 중국 현지의 민감 피부 고객들을 더 가깝고 편리하게 만날 수 있을 것으로 기대한다”며, “대한민국을 대표하는 더마 브랜드 에스트라가 피부 전문가와의 협업과 오랜 연구로 확고한 입지를 다져온 만큼 중국 시장에서도 좋은 반응을 기대한다”고 밝혔다. 한편, 일본을 시작으로 베트남과 태국 등 아시아 진출에 이어 올해는 미국, 캐나다, 호주 등으로 영역을 빠르게 넓혀가며 K-뷰티를 대표하는 더마 브랜드로 확장 속도를 높이고 있다.

한국 화장품은 어떤 플랫폼에도 ‘명함’을 내밀지 못한 채 중국 6·18 쇼핑 축제가 끝났다. 그렇다면 내년, 아니 중장기적으로 한국 화장품의 존재가 사라지는 것을 언제까지 지켜보아야만 할까? 무협 상하이지부는 ‘중국 6·18 쇼핑 축제 개최 결과 및 시사점’을 정리한 보고서를 내놓았다. 기자는 불과 몇 년 전을 떠올리며 ‘속 쓰린’ 마음으로 정리했다. 중국의 6·18 쇼핑 축제가 플랫폼의 단순 가격 할인 경쟁 → 운영·기술·콘텐츠의 총력전으로 진화했다는 소식이다. 또 소비 패턴도 ‘최저가 중심’ → 가성비+품질+서비스 등 종합적 가치 선호 추세로 변화하고 있다. 따라서 한국 기업이라면 단기 판매 홍보에서 탈피해 현지 플랫폼 내 KOL 및 AI 기반 콘텐츠와 결합한 전략적 마케팅 기획 중요성이 더해가고 있다는 제안이다. 6·18 쇼핑 축제는 플랫폼 전쟁답게 종합 전자상거래 플랫폼(5곳) 실시간 구매형 소매 플랫폼(3곳) 커뮤니티 공동구매 플랫폼(3곳) 등이 참전했다. 결과는 ‘실적 미발표’로 정리됐으나 품목별로 높은 성장세를 보였다고 한다. 이는 ‘승자독식’에서 살아남기 위한 출혈 경쟁을 감수하고 있음을 의미한다. 여기에 소비자들은 매년 겪는 학습효과로 ‘충동

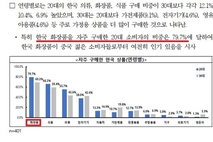

중국의 2030 소비자들이 최근 자주 구매한 한국 상품 1위는 화장품이었다. 하지만 구매 의향자 비중이 구매 경험자보다 더 낮은 것으로 나타나, 수요 하락이 우려된다는 분석이 나왔다. 따라서 중국 소비자에 맞춘 보다 새로운 제품과 마케팅 방안이 필요하다는 게 무역협회 상하이지부의 설명이다. 이번 설문조사는 주중 한국기업 채용박람회에 참가한 중국인 2030대 구직자의 한국 상품 소비 경험, 관심도 및 변화 추세를 파악하기 위해 지난 5월 시행됐다. ‘20년에 이어 5년만의 조사이며, 설문 참가자는 401명. 거주 지역은 상하이(86%) 외 기타지역 출신이다. 학력은 석사(33%) 학사(55%) 전문대(11%) 등의 분포를 보였다. (20대 300명, 30대 101명) 중국 20~30대 소비자들이 최근 자주 구매한 한국 상품은 화장품(77.1%) - 식품(64.6%) - 의류(52.6%) - 전자기기(39.2%) 순이었다. 연령별로는 20대의 한국 의류, 화장품, 식품 구매 비중이 30대보다 각각 12.1%, 10.4%, 6.9% 높았으며, 30대는 20대보다 가전제품(9.1%), 전자기기(4.6%), 영유아용품(4.6%) 등 주로 가정용 상품을 더 많이 구매한